确认暂时性差异,递延所得税费用,应交所得税,还有写分录-j9九游会网址

齐红老师

职称:注册会计师;财税讲师

同学您好,这道题需要计算。请稍等。

-

q

由于会计准备和税法规定的不同,形成了永久性差异和暂时性差异。暂时性差异又形成应纳税暂时性差异和可抵扣暂时性差异,暂时性差异金额由于税率的影响确认了递延所得税资产,递延所得税负债,然后递延所得税资产,递延所得税负债影响了所得税费用或者所有者权益。这样理解对吗

-

q

确认暂时性差异,递延所得税费用,应交所得税,还有写分录

-

q

上述事项中除第(6)个事项,其他事项无暂时性差异的期初余额。要求:(1)计算甲公司2019年度的应纳税所得额和应交所得税。(2)计算甲公司2019年度的应纳税暂时性差异和可抵扣暂时性差异。(3)计算甲公司2019年度应确认的递延所得税资产和递延所得税负债。(4)计算甲公司2019年度应确认的所得税费用。(5)编制甲公司2019年度确认所得税费用和递延所得税资产及递延所得税负债的会计分录。

-

q

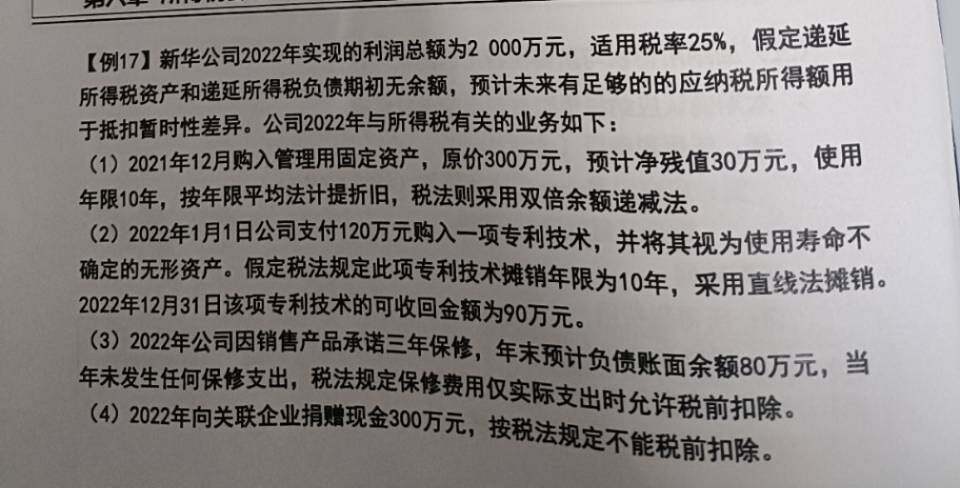

计算甲公司20×2年应纳税暂时性差异与可抵扣暂时性差异,应确认的递延所得税负债与递延所得税资产,应确认的当期所得税、递延所得税与所得税费用,并编制相应的会计分录。(以万元为单位)

热门问答 更多>

-

一件东西卖15元,成本6元,利润是多少

-

22年和23年,实收资本,资本公积不变,未分配利润增加,是正常(正确)对吗?

-

22年实收资本:749000;资本公积:237672;盈余公积:1850;未分配利润:1850123年实收资本:746000;资本公积:232350;盈余公积:3675;未分配利润:36751请问老师,23年实收资本比22年减少了,这正常吗?

-

老师,集团全资控股的子公司注销,注册资金收不回来,账务,借做营业外支出还是投资收益呢?正常投的钱,用考虑减值吗?

-

你好,我用别人的公司开分公司有风险吗?总公司出了问题我开的分公司受牵连吗?

-

你好老师,请问公司全资控股的子公司注销了,注册资金收不回来,怎么做账务处理呢

-

不是高新企业是科技型企业,研发费用加计扣除所得税额怎么算,我看企业所得税申报表上面没有

-

不是高新企业有研发费用加计扣除所得税额吗

-

房价139要开520的发票十个点要补多少税点

-

旅游公司内账小规模,小企业因为公司做收入时不做应交税费这个科目,直接是借银行存款贷主营业务收入,外账那边原来2023年7-9月时缴纳增值税1000,城建税70,教育费附加50,地方教育附加20元,我是这么做的:计提:1、借应交税费应交增值税转出未交增值税1000贷应交税费未交增值税1000借主营业务税金及附加140贷应交税费城建税,教育费附加,地方教盲费140外账报税缴纳时借应交税费未交增值税1000应交税费城建税,教育费附加,地方教育费140贷银行存款1140这样做可以吗?不对的话要怎么修改,因为跨年了。

应纳税暂时性差异=(60-27 12)×25%=11.25,可抵扣暂时性差异=(30 80)×25%=27.5,应交所得税=(2000-33-12 30 80 300)×25%=591.25,会计分录:借:所得税费用11.25贷:递延所得税负债11.25 借:递延所得税资产 27.5贷:所得税费用27.5借:所得税费用:591.25贷:应交税费-应交所得税 591.25

33的来源是:会计上的折旧金额27,税法的折旧60,因此产生了60-27=33的差异。第二个无形资产因为会计上不提折旧,税法上要提,因此产生了120÷10=12的差异

固定资产和无形资产不是都是可抵扣暂时性差异吗

资产和负债是不是反了

费用才是应递延所得税负债

固定资产税法用双倍余额递减法提折旧,这是加速折旧,现在提的折旧金额大于直线法,折旧费用大,现在少交了税,等将来直线法提的折旧金额大于双倍余额递减法提的折旧了将来要多交税,形成了一项负债,属于应纳税暂时性差异,确认为递延所得税负债

使用寿命不确定的无形资产会计上不提折旧,但是税法上允许按10年提折旧,因此会多产生一项费用,将来将会多交税,因此产生了一项负债,属于应纳税暂时性差异,确认为递延所得税负债。假如说10年后按120卖了这个无形资产,因为会计上不提折旧,收益是0,但是站在税法的角度,账面上是0,但是卖了120,因此收益是120,需要按照25%交税,递延所得税负债就是这么产生的

可抵扣暂时性差异=(18 80)×25%=26.5,应交所得税=(2000-33-12 18 80 300)×25%=588.25,会计分录:借:递延所得税资产 26.5贷:所得税费用26.5借:所得税费用:588.25贷:应交税费-应交所得税 588.25,

抱歉刚刚使用寿命不确定的无形资产减值时忘了考虑税法折旧的因素,现在改过来了。非常抱歉